Tableau de bord banque indicateurs- Qu'est ce que c'est ?

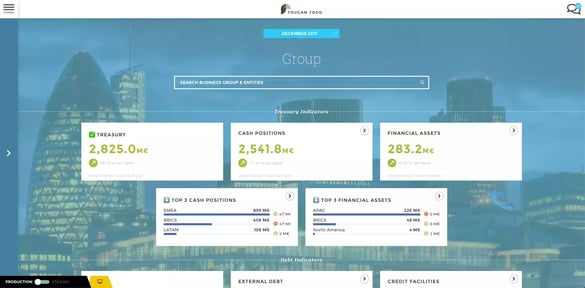

Un tableau de bord de banque est un outil analytique de Business Intelligence. Il permet à une banque de suivre ses performances financières, les tendances de sa clientèle, ou même de prédire les évolutions du marché grâce à l'analyse prédictive.

Le tableau de bord peut donner des informations sur les performances d'un nouveau produit et l'efficacité de la politique de prix. Il peut révéler des problèmes de performances, et afficher des informations opérationnelles en temps réel tels que les risques liés aux crédits, les performances des forces de vente, ou l'utilisation des services.

La rentabilité et la marge réalisée par la banque peuvent être analysées. En offrant des informations quotidiennement, le tableau rend le reporting périodique inutile. Enfin, de précieuses informations sur les performances passées et présentes de l'institution seront exploitables.

Une large variété de performances peuvent être suivies grâce à cet outil. Tout dépend des données et des indicateurs clés de performance (KPI) que la banque choisit d'incorporer au tableau de bord. Ces indicateurs sont présentés visuellement, ce qui permet une lecture rapide et intuitive.

Les données peuvent provenir des différents systèmes de la banque, comme sa plateforme principale, son logiciel CRM, ou son logiciel de traitement des prêts. Les données de clients permettent de mieux comprendre le comportement de ces derniers.

Les données liées aux transactions révèlent à quelle vitesse celles-ci sont effectuées, tandis que les données sur les produits peuvent indiquer lesquels nécessitent des modifications et quelles sont les requêtes des clients en termes de nouveautés.

Les données sur les paiements peuvent mettre en lumière les clients à risque. Enfin, les données sur les promotions dévoilent quelles stratégies promotionnelles ont pu fonctionner par le passé afin de pouvoir les utiliser de nouveau. De manière générale, les données d'une banque peuvent être réparties en 5 catégories : ventes, crédit, opérations, marketing et technologie.

Dans la catégorie des finances, les indicateurs clés de performance les plus intéressants à suivre sont les revenus, les dépenses et le bénéfice de la banque. Parmi les autres KPI à suivre, on compte les dépenses d'exploitation en tant que pourcentage des propriétés de la banque, la valeur totale des propriétés, ou encore le pourcentage de ces propriétés surpassant la concurrence.

Créez votre tableau de bord facilement

Par exemple, pour mesurer ses performances en termes de qualité, la banque peut se baser sur les scores obtenus lors des sondages de ses clients, sur le temps moyen nécessaire pour résoudre les problèmes, sur le taux d'erreurs commises lors de la création d'un nouveau compte, et sur le nombre total de comptes ouverts avec un nombre insuffisant de documents.

Enfin, les performances en productivité peuvent être mesurées à l'aide d'indicateurs comme le volume total de comptes gérés par la banque, la valeur totale des propriétés de la banque divisée par son nombre d'employés, le bénéfice par employé, la valeur des ventes par branche, et le nombre de processus de workflow implémentés.