4 étapes pour améliorer le suivi de votre trésorerie

.png?width=88&height=88&name=portrait_agathe_face%20(1).png)

Agathe Huez

Publié le 14.11.18

Mis à jour le 13.01.26

4 min

Résumer cet article avec :

La trésorerie : qu’est ce que c’est ?

La gestion de trésorerie consiste à assurer la liquidité face aux échéances de l’entreprise ( le paiement des salaires, des dettes fournisseurs, et dettes bancaires…) et d’optimiser les fonds employés par l’entreprise. A cela s’ajoute souvent l’objectif de minimiser les risques financiers (de change, de contreparties…).

C’est le rôle du trésorier et du Directeur financier d’assurer que ces aspects économiques essentiels soient sous contrôle.

Pour assurer, et surtout “rassurer” le reste de l’entreprise, il est nécessaire que ces informations ne restent pas seulement dans les mains des experts de la finance : les dirigeants, actionnaires, le département taxes, juridiques, les chef de projets et autres parties prenantes ont elles aussi besoin d’informations “cash”.

Les données au bilan produit par la comptabilité ne sont en effet qu’une photo à chaque clôture comptable, mais le cash lui entre et sort tous les jours de l’entreprise pour servir l’ensemble des départements de la société.

La trésorerie : hub de l’information financière

La trésorerie est un réel “hub” de l’information financière, toute les décisions de gestion auront d’une manière ou d’une autre un impact cash.

Votre reporting doit donc pouvoir aider les financiers et autres acteurs de l’entreprise à répondre à une multitude de questions :

- Quel est mon niveau de cash actuel ? Dans quelles banques, pays, devises ?

- Quelle est la situation nette de trésorerie ? (cash – dette) Est ce que mon activité opérationnelle dégage suffisamment de cash pour payer mes investissements ? Et mon financement ?

- Le cash de l’entreprise est-il centralisé ? Combien de cash est bloqué dans des pays qui ne permettent pas de le rapatrier facilement (cash trap) ?

- Quels sont les délais de paiement fournisseurs et de crédit client moyen ?

- Est-ce l’entreprise est exposé au risque de change ? Dans quels pays ? Sur quels projets ?

- Ma dette est-elle optimisée en terme de taux et de montant pour remplir les obligations ?

Il faut que votre tableau de bord ait comme objectif de répondre à ces questions presque quotidiennement, chaque mois, chaque trimestre, chaque année.

Les enjeux ne sont pas seulement financiers mais stratégiques. Le cash est la variable essentielle dans l’équation d’une bonne santé financière en entreprise.

Comprendre les défis de son activité en terme de cash c’est réussir à gérer les bonnes périodes comme les mauvaises.

Pour que votre reporting vous permette ce suivi, il faut définir des catégories d’encaissements et de décaissements claires et partagées de tous, identifier le niveau de détail que l’on souhaite établir pour comprendre le présent et prévoir l’avenir.

Les flux les plus problématiques étant souvent les plus gros : à savoir les salaires, et les CAPEX (investissements matériels et immatériels).

Mais comment réunir toutes ces données pour réussir à les comprendre en un coup d’oeil ?

Comment mettre en place un tel tableau de bord ?

Construire son tableau de bord de suivi de trésorerie en mode agile

Avoir un tableau de bord de suivi de trésorerie c’est avoir un outil qui permet d’optimiser le poste clé du bilan financier de votre entreprise qu’est le cash et de consolider votre trésorerie.

Contrairement à un tableau de bord comptable, la trésorerie peut et doit être suivie tous les jours.

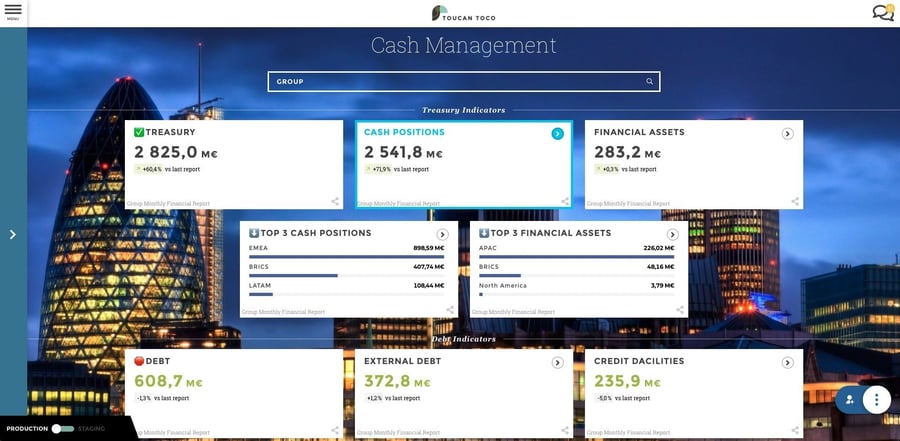

Etape 1 : les positions de trésorerie

Un bon tableau de bord commence donc par l’information essentielle : le montant total consolidé de votre trésorerie, et sa répartition par :

- banques

- devises / par pays

- région / entités légales composant votre entreprise

- typologie : cash en banque, placement, dette simple, billet de trésorerie…

Comme s’il s’agissait de vos comptes bancaires personnels, agrégés en un seul et même endroit.

La première page d’un tableau de bord dynamique vous permettait donc :

De voir le montant de Trésorerie total, qui se compose du “Cash en banque” (“Cash positions”) et des placements (“Financial assets”). Je peux détailler un indicateur qui m’intéresse en cliquant dessus.

Vous aurez également en fonction de votre entreprise besoin de visualiser ainsi votre dette, votre centralisation de trésorerie, le coût de la dette et la profitabilité de votre cash.

Faut-il plutôt placer de l’euro ou le garder sur votre compte courant ?

Commencer par sécuriser et centraliser une vue globales des “positions” de trésorerie est une des priorités absolues.

Etape 2 : les flux de trésorerie

L’onglet “Flux” (ou “flows” en anglais) permet de voir les variations de la position de trésorerie sur une période donnée.

Il s’agit la de consolider les flux d’encaissement et de décaissements par nature et typologie :

Flux opérationnels : ceux de l’activité

- Encaissements clients

- Décaissements fournisseurs

- Salaires

- Frais généraux…

- Flux d’investissements :

- Rachat d’une nouvelle société (M&A)

- Investissements matériels et immatériels (CAPEX)

Flux financiers :

- Remboursement de dette ou nouvelle dette contractée

- Dividendes aux actionnaires

- Augmentation de capital …

Les flux catégorisés ainsi permettent une vision uniforme des entrées et sorties de cash de l’entreprise. Ils pourront ensuite être comparé à un objectif / une prévision afin de comprendre pourquoi le niveau de cash n’est pas celui espéré.

Cette visualisation qu’on appelle le tableau de flux par la méthode directe pourra aussi être comparé à chaque clôture comptable au tableau de flux par la méthode indirecte.

Etape 3 : les données de marché

Le suivi de la trésorerie tient aussi de la gestion des risques externes/ économiques, auquel la société est exposée.

Dans un autre chapitre, on pourra retrouver les cours de change et taux pour pouvoir mettre en place une stratégie de couverture des risques :

Etape 4 : l’analyse transverse !

Le tableau de bord de suivi de trésorerie doit pouvoir utiliser des données comptables trimestrielles et des analyses transverses comme la profitabilité d’un placement par rapport à une rémunération sur un compte courant, les données BFR (crédit client, fournisseurs).

Ces données donnent des informations clés au pilotage opérationnel et stratégique et permettent de débloquer les silos dont les directions financières font souvent les frais.

La vision du trésorier ou du financier dans sa “tour d’ivoire” n’a plus sa place aujourd’hui en entreprise.

Conclusion : transformer votre approche du reporting de trésorerie.

Les bénéfices d’avoir ce type de reporting pour votre suivi de votre trésorerie sont clairs :

- avoir une vision actuelle vs objectif de sa situation cash, vu sous différents angles

- structurer et consolider l’analyse des flux par nature

- garder un oeil sur les valeurs des marchés financiers

- développer une vue analytique et transverse des indicateurs clés de pilotage lié au cash et à la dette

- engager sa trésorerie et son service finance dans une “vraie” transformation digitale : fini les “book de

- reporting” place à des histoires claires, structurée et accessible en quelques clics !

Si d’autres problématiques financières vous intéressent, allez voir nos autres articles sur le reporting financier et notre solution finance ! Nous proposons également un cockpit financier complet qui vous permettra de transformez vos anciennes feuilles de calcul en applications financières simples et attractives.

Cet article vous a été proposé par Toucan Toco (éditeur d’un logiciel de “Guided Analytics”) et CashStory (partenaire officiel de Toucan Toco sur le domaine finance).

.png?width=112&height=112&name=portrait_agathe_face%20(1).png)

Agathe Huez

Agathe is Head of Brand & Communication at Toucan, with over 10 years of experience in marketing, branding, and corporate communication, particularly in the SaaS and tech B2B sectors. An expert in brand strategy, storytelling, and public relations, Agathe helps businesses give meaning to their communication and showcase their expertise to clients and partners. She plays a key role in growing Toucan’s visibility and positioning as a leading embedded analytics solution, both in France and internationally. On Toucan’s blog, she shares insights on how to build impactful B2B brands, create memorable experiences, and turn data into a true competitive advantage.

Voir tous les articles